чем обусловлено падение доллара

Российский рубль и фондовый рынок рухнули до минимумов августа

На фондовом рынке России массовые распродажи: индекс Мосбиржи на 13:31 мск упал на 3,36%, достигнув 3881 пункта, минимального значения с 27 августа. Долларовый аналог – индекс РТС – падал еще сильнее, на 4,48% (1646 пунктов). К 15:00 индекс Мосбиржи замедлил падение (2,75%) и немного превысил 3900 пунктов. РТС падает на 4,1% (1653 пункта).

Среди «голубых фишек» сильнее всего дешевеют депозитарные расписки TCS Group (7,06%), акции «Газпрома» (4,28%), Сбербанка (4,04%), «Новатэка» (4,09%) и «Татнефти» (2,88%).

Курс доллара в ходе торгов превысил 74 руб. впервые с 27 августа, свидетельствуют данные торговой площадки. По состоянию на 15:12 по мск он стоил уже 74,45 руб. Евро также растет и торгуется по 83,89 руб.

Основный причины падения рынка – возросшие геополитические риски на фоне данных о деталях якобы готовящегося военного наступления России на Украину, говорят опрошенные «Ведомостями» эксперты.

Спекуляции о «готовящемся вторжении» российских войск на Украину появились около десяти дней назад. В конце прошлой недели, 21 ноября, Bloomberg со ссылкой на источники раскрыл детали данных разведки США о подготовке атаки. По информации агентства, рассматривается сценарий с нападением России на Украину через Крым, общую сухопутную границу и через Белоруссию с использованием около 100 тактических групп – это около 100 000 солдат. Источники Bloomberg описывают возможное вторжение как операцию на пересеченной местности в холодное время года, охватывающую обширную территорию.

Подобная информация оказывает на российский рынок гораздо большее влияние по сравнению с падением цен на нефть и удорожанием доллара против валют всех развивающихся стран, говорит главный экономист Sova Capital Артем Заигрин. С конца октября геополитическая риск-премия в рубле выросла с 4 руб./$ (5%) до 7 руб./$ (10%), отмечает эксперт.

Развитие дальнейшей ситуации для рубля будет зависеть от геополитических аспектов, ценового вектора в нефти, изменения общерыночного аппетита к риску и монетарной политики, говорит Бахтин. В компании ожидают движения пары доллар/рубль до конца года в диапазоне 71-75. С возникновением новых рисков наиболее реалистичными представляются уровни в 70-71 руб./$ на конец года при ослаблении геополитического давления, прогнозирует Заигрин.

Нельзя сказать с полной уверенностью, когда рынок перестанет реагировать на заголовки западных СМИ касательно геополитической ситуации, говорит начальник дилингового центра Металлинвестбанка Сергей Романчук: «Скорее всего, это вопрос нескольких недель, вряд ли ослабление рубля продлится дольше». По мнению Романчука, текущая ситуация ослабила рубль к доллару на 3 руб. – фундаментальную стоимость рубля можно оценить в районе 70 руб./$.

Экономист назвал факторы, которые приблизят курс доллара к 80 рублям

_t_100x67.jpg)

Российская валюта начала сдавать завоеванные в октябре позиции и позволила доллару пробить уровень в 75 рублей. В последний раз «американец» находился на отметке выше 75 рублей 24 апреля 2021 года.

Какими факторами будет определяться дальнейшее поведение российской валюты в декабре, рассказал «Российской газете» Валерий Корнейчук, преподаватель кафедры финансовых дисциплин Высшей школы управления финансами:

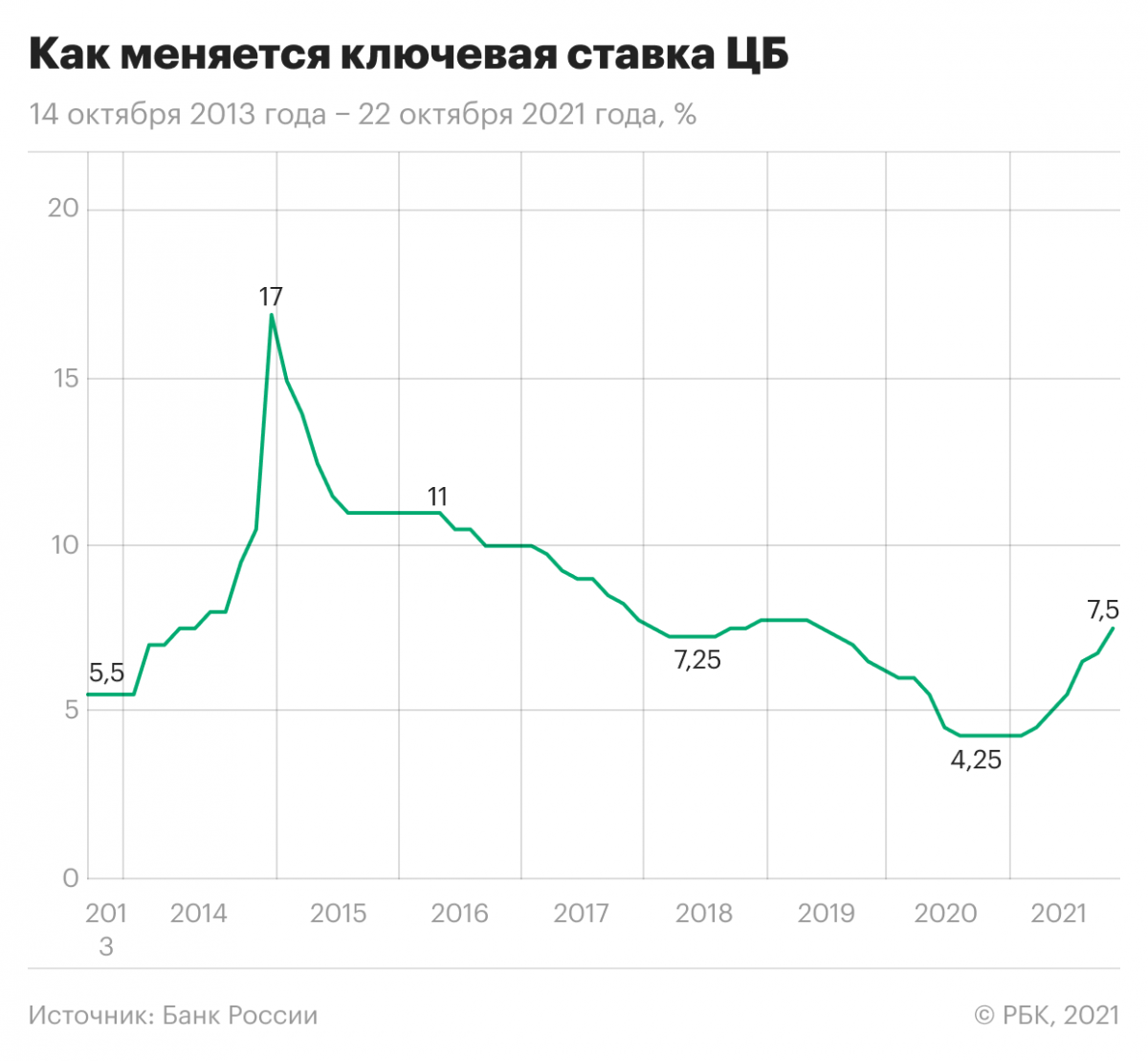

— Во-первых, на рубль будет влиять продолжающаяся инфляция, которая ко второй декаде ноября оставалась на уровне 8,13 % годовых, превышая допустимый уровень, установленный российским регулятором. Это вынуждает Банк России проводить дальнейшее повышение ключевой ставки. Мы не исключаем, что на ближайшем заседании в декабре он повысит ключевую ставку на 50 или 100 п.п. Это укрепит российский рубль.

Во-вторых, начатая ФРС США программа сокращения выкупа активов и ужесточения денежно-кредитной политики. Это привело к укреплению американской валюты по отношению к европейским и развивающимся странам. Что соответственно ослабило и рубль.

Процентная ставка ФРС пока остается без изменений на уровне 0-0,25%. Дальнейшее ее изменение будет зависеть от результатов по борьбе с инфляцией в американской экономике. Там она пока находится на историческом максимуме в 6,2% годовых. Вместе с тем, появление нового штамма коронавируса ослабляет укрепление американской валюты и отодвигает ужесточение денежно-кредитной политики.

В-третьих, рубль будет реагировать на нефтяные цены. На прошедшей неделе продолжился их обвал цен на рынке: нефть марки Brent к концу недели подешевела до 73 долларов за баррель. Случилось это из-за угроз распространении нового штамма коронавируса, обнаруженного в ЮА. А это значит, возможно введение новых локдаунов в мире и снижение спроса на нефть.

Нервозности рынку добавляет и выброс на его дополнительных объемом нефти из стратегических резервов США, Японии, Великобритании и ряда других стран для снижения цены. Планируемое в начале декабря заседание стран ОПЕК+, по-видимому, оставит действующие квоты на добычу без изменения.

Вместе с тем, мы не исключаем, что ОПЕК+ может взять паузу в увеличении добычи. Это позволит нивелировать влияние выброса запасов стратегических резервов нефти стран-импортеров на нефтяной рынок. И стабилизировать котировки на черное золото. Мы полагаем, что в декабре нефтяные котировки марки Brent вырастут и будут колебаться в диапазоне от 75 до 80 долларов за баррель. К концу года цена барреля может достигнуть 85 долларов за баррель. Однако текущее падение цены на нефть ослабляет курс российского рубля.

В-четвертых, на рубль повлияет налоговый период по уплате в конце ноября таких налогов как НДПИ, акцизов, налога на прибыль крупными компаниями, осуществляющими экспортные операции.

В-пятых, движение рубля будет определяться бюджетным правилом покупки валюты при превышении курса цены нефти марки Urals над стоимостью нефти, заложенной при формировании бюджета на 2021 год. Предполагаемый объем покупки валюты Минфинам в первой неделе декабря составит 155,4 млрд рублей или 25,9 млрд рублей ежедневно.

В-шестых, золотовалютными резервами России. Они на 19 ноября достигли 626,3 миллиарда долларов, увеличившись по отношению к октябрю на 3,1 млрд долларов. Это обеспечивает стабильность российской валюты и ее конвертируемость на мировом рынке.

Рублю не оставили шансов

Ухудшение внешнего фона и снижение цен на нефть сделали неизбежным обвал российской валюты. Эксперты рассказали, чего ждать от рубля в декабре.

Падение наблюдается и на рынке сырья. Стоимость январских фьючерсов на нефть Brent обвалилась на 2,4%, до 80,27 доллара за баррель. Цена фьючерсов на нефть WTI упала и еще более значительно – на 3%, до 76,03 доллара за баррель. Снижение цен наблюдается на фоне опасений об избытке предложения, после того как ряд стран высвободили нефть из резервов, а также тревог по поводу ослабления спроса из-за обнаружения нового варианта коронавируса.

Утренний обвал увеличил недельные потери курса рубля до 2,9% и без резкой контратаки со стороны российской валюты эта неделя может стать худшей для нее с октября 2020 года, говорит старший аналитик компании Forex Optimum Александр Розман. Он отмечает, что доллар давит не только на рубль, за текущую неделю «гринбек» прибавил 0,6% против евро, 1,0% против британского фунта, 1,3% против австралийского доллара. Но абсолютном рекордсменом оказалась турецкая лира, которая в понедельник-вторник, 22-23 ноября, в моменте теряла сразу 22%.

Понятно, указывает аналитик, что у Турции своя уникальная история и с рекордной инфляцией, которая в годовом выражении уже почти перемахнула за 20%, и с денежно-кредитной политикой, которая под давлением президента Турции проводится против канонов современной макроэкономической науки. ЦБ Турции 18 ноября снизил ключевую ставку с 16% до 15%. Но укрепление доллара, которое мы сейчас наблюдаем, очень симптоматично.

В понедельник, 22 ноября, на пост главы ФРС был переназначен Джером Пауэлл, который тут же пообещал бороться с инфляцией всеми доступными регулятору инструментами. В течении недели, выступали еще два представителя ФРС, которые высказались за ускорение сворачивания программы покупки облигаций объемом 105 млрд долл. в месяц уже на следующем заседании 15 декабря.

«Минутки FOMC» опубликованные в среду, 24 ноября, показали еще более «ястребиный» настрой ФРС, теперь регулятор говорит о том, что рынок может недооценивать не только скорость «сворачивания», но траекторию повышения учетной ставки, хотя денежный рынок и до публикации протоколов с последнего заседания ФРС, закладывал три повышения ставки в 2022 году.

В общем, констатирует Александр Розман, американский финансовый регулятор начинает торопиться, понимая что инфляция выходит из под контроля. В этом контексте логично, что инвесторы фиксируют свои позиции в рисковых активах, особенно на развивающихся рынках, российские фондовые индексы яркий пример, индекс РТС за неделю потерял 6,5%, а с 26 октября упал более чем на 17%.

Не очень хочется признавать, но ситуация все больше напоминает предкризисную, продолжает аналитик. Это конечно не значит, что рынки завтра же обвалятся, хотя исключать этого сейчас нельзя, но отток капитала с развивающихся рынков может еще какое-то время, возможно даже квартал поддерживать фондовые рынки развитых стран, что в свою очередь будет стабилизировать общую ситуацию.

Судя по реакции рынка и действиям руководства ряда стран, которые уже ввели жесткие ограничения на авиасообщение с ЮАР, инвесторы воспринимают это как очень серьезный риск. Вся карта фондовых рынков «пылает» красным цветом, индекс гонконгской биржи Hang Seng теряет 2,5%, японский Nikkei 225 падает на 3,1%, фьючерсы на европейские индексы в минусе на 2-3%, фьючерс на индекс широкого рынка S&P 500 упал на 1,7%, нефть дешевеет на 4%, российские фондовые индексы также снижаются, индекс РТС на 3,2%, индекс Мосбиржи на 2,15%.

Рубль еще может отскочить

Рублю тут можно только посочувствовать, хотя курс российской валюты уже практически добрался к сильному уровню сопротивления 76 за доллар. Но на горизонте до конца декабря 2021 года, это не исключает локальных вспышек и к более высоким значениям. Так что, уверен Александр Розман, достижение 76 за доллар, это уже практически безальтернативный вариант, очень похоже, что сегодня или в начале следующей неделе, он будет исполнен.

Кстати, добавляет начальник отдела глобальных исследований «Открытие Инвестиции» Михаил Шульгин, российская валюта накануне впитала в себя геополитическую премию на фоне возникновения разговоров о возможном нападении России на Украину и санкций, которые за этим последуют. Снижение цен на нефть также негативно сказалось на курсе рубля.

Участники рынка в самом деле обеспокоены потенциалом роста спроса на нефть на фоне опасений по поводу нового штамма Covid-19, который был выявлен в ЮАР. Сингапур вслед за Великобританией и Израилем ограничил въезд из стран Южной Африки. К вышеперечисленному следует добавить низкую рыночную ликвидность после Дня благодарения и в более широком смысле покупки в ноябре Минфином иностранной валюты на более чем 26 млрд рублей ежедневно. «В итоге, говорит эксперт, – мы получаем котировки ближе к 76 рублям за доллар».

В ноябре курс USDRUB сформировал минимум 2021 года на уровне 69,21, а теперь рынок опасается, что в случае пробития отметки 76,00 курс в декабре может проверить на прочность установленный в марте годовой максимум (78,03). Если судить по рынку опционов, то ставки на ослабление рубля к доллару достигли максимальных значений с апреля. Тогда рынок также опасался открытого вооруженного конфликта между Россией и Украиной. Стоимость валютного хеджирования инвестиций в российские активы, если судить по показателям вмененной волатильности, также подскочила до максимумов с апреля.

«Мы по-прежнему считаем, что рубль фундаментально выглядит слишком дешево и должен торговаться к концу года ближе к 71/72 за доллар. Однако для этого должны выполниться несколько условий. Первое условие подразумевает, что геополитическая премия сохранится, но нефть перейдет в диапазон 85–90 долл. за баррель Brent, а Минфин сократит покупки иностранной валюты в рамках бюджетного правила или же будет принято решение о временной приостановке таких покупок в связи с высокой волатильностью. Второе условие подразумевает, что геополитическая премия в рубле начнет сокращаться. Это возможно в том случае, если в ближайшее время будет объявлена согласованная дата саммита Россия-США, который, как ожидается, пройдет в онлайн-формате», – отмечает Михаил Шульгин.

При условии, что цены на нефть вернутся в диапазон 80–85 долл. за баррель, геополитическая премия в рубле сохранится, но давление на рубль со стороны «бюджетного правила» сократится в два раза, курс USDRUB к концу года может вернуться к 73–72 рублям за доллар. Такой сценарий эксперту «Открытие Инвестиции» представляется наиболее вероятным.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

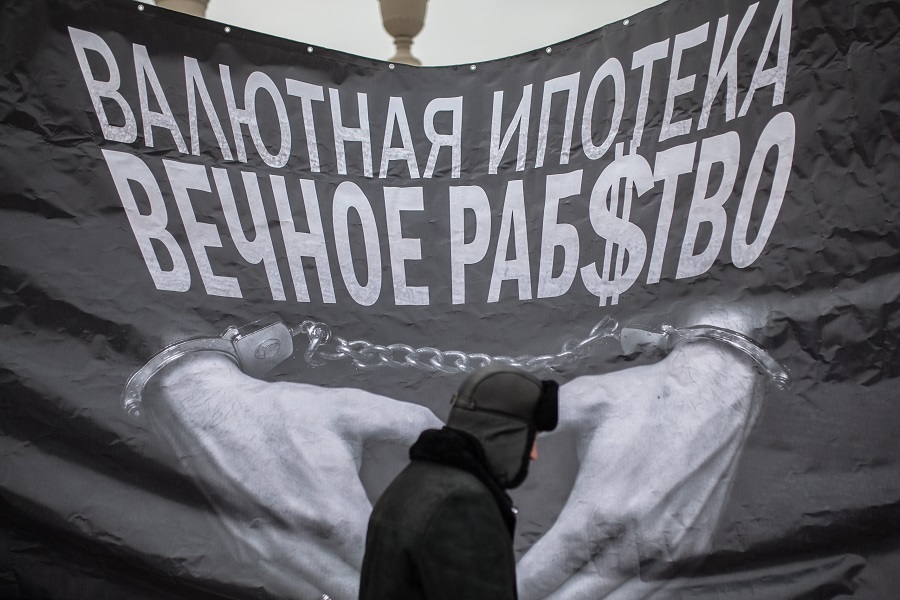

Что будет с кредитами и ипотекой, если случится девальвация

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

_d_850.jpg)